中国险资试点投黄金,怎么看?

- 汽车

- 2025-02-11 09:23:07

- 20

华尔街见闻

中信建投认为,目前10家试点保险公司总资产大约20万亿元,可投资黄金资金量约2000亿元。基于中国黄金交易所单边成交额为17.33万亿元(2024年),险资试点投资规模较为有限,本次试点放开对国内金价的直接影响有限,其引申含义在于扩大人民币金的交易权重。

核心观点

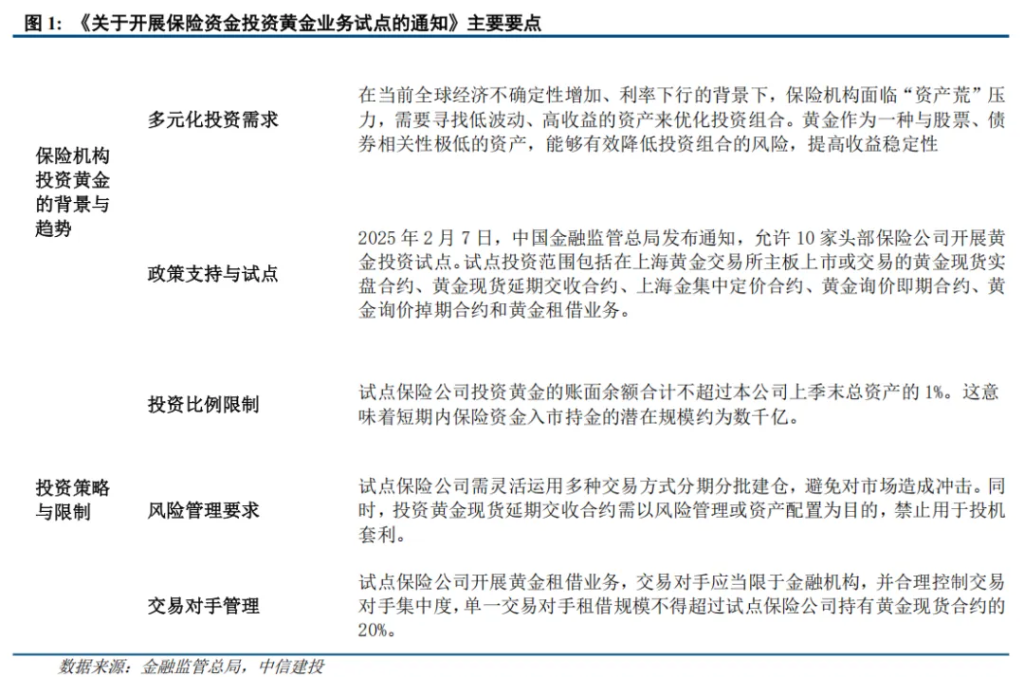

2月7日,金融监管总局印发《关于开展保险资金投资黄金业务试点的通知》允许险资试点投资黄金。

内容上,本次试点投资范围限定为上海金交所的现货黄金交易。

规模上,目前10家试点保险公司总资产大约20万亿元,可投资黄金资金量约2000亿元。基于中国黄金交易所单边成交额为17.33万亿元(2024年),险资试点投资规模较为有限,本次试点放开对国内金价的直接影响有限,更应关注其衍生意义。

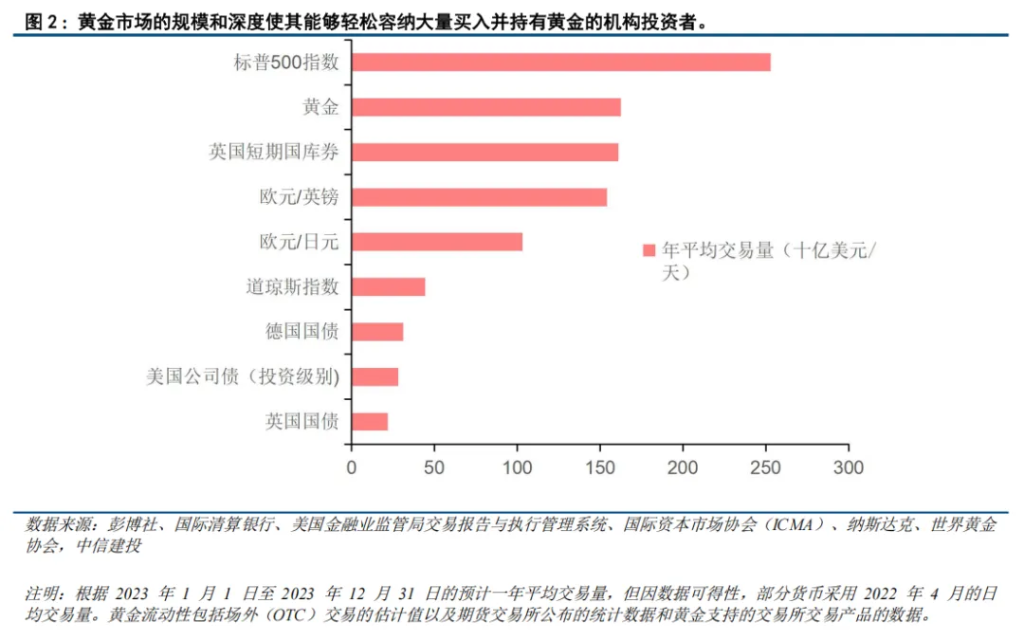

市场容量上,黄金市场的规模和深度使其能够容纳大量买入并持有黄金的机构投资者,黄金+的概念在全球大型机构的资产组合中均有所体现。

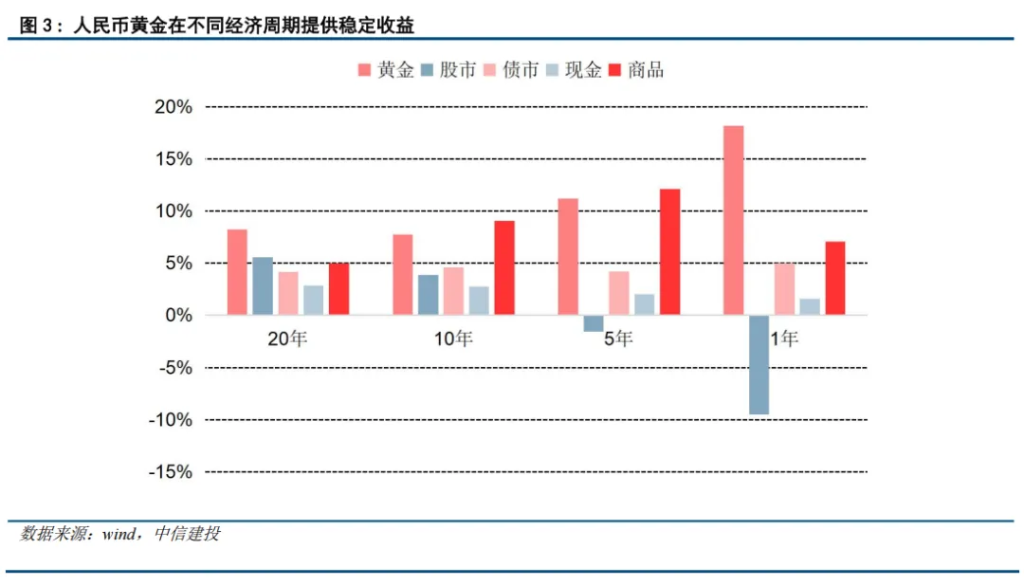

人民币黄金在不同经济周期的稳定收益,同样有望提高中国资产投资组合的风险调整回报。

事件&简评

2025年2月7日,为拓宽保险资金运用渠道,优化保险资产配置结构,推动保险公司提升资产负债管理水平,金融监管总局印发《关于开展保险资金投资黄金业务试点的通知》(下称《通知》),自发布之日起开展保险资金投资黄金业务试点。

今年以来,国际黄金再度刷新历史点位,现货黄金一度逼近2900美元/盎司。国际黄金新高之际,险资获准试点投资黄金背后体现了怎样的政策脉络,新玩家的到来对黄金市场影响几何,而又应该怎么看待黄金在中国保险业的前景,均引发市场广泛关注。

一、我国保险资金参与黄金市场的政策脉络

监管对于险资试点投资黄金已酝酿多时。

早在2024年6月19日,金融监管总局党委书记、局长李云泽曾在第十五届陆家嘴论坛上表示,将积极探索保险资金试点投资上海黄金交易所黄金合约及相关产品。

2020年2月14日,经国务院同意,中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局、上海市人民政府联合发布的《关于进一步加快推进上海国际金融中心建设和金融支持长三角一体化发展的意见》(银发〔2020〕46号)中,明确提出探索保险资金依托上海相关交易所试点投资黄金、石油等大宗商品。

2月7日,为拓宽保险资金运用渠道,优化保险资产配置结构,推动保险公司提升资产负债管理水平,金融监管总局印发《关于开展保险资金投资黄金业务试点的通知》(下称《通知》),自发布之日起开展保险资金投资黄金业务试点。

二、本次《通知》的主要内容

《通知》主要从投资范围、配置规则及监督管理三个方面提出明确要求。

首先,明确试点投资黄金范围包括:在上海黄金交易所主板上市或交易的黄金现货实盘合约、黄金现货延期交收合约、上海金集中定价合约、黄金询价即期合约、黄金询价掉期合约和黄金租借业务。

其次,明确10家保险公司为试点参与主体,包括:中国人民财产保险股份有限公司、中国人寿保险股份有限公司、太平人寿保险有限公司、中国出口信用保险公司、中国平安财产保险股份有限公司、中国平安人寿保险股份有限公司、中国太平洋财产保险股份有限公司、中国太平洋人寿保险股份有限公司、泰康人寿保险有限责任公司、新华人寿保险股份有限公司。

再次,明确投资黄金操作方式,试点保险公司投资黄金应当灵活运用大宗交易、询价交易、竞价交易等方式分期分批建仓,避免因异常交易行为对市场造成冲击。试点保险公司投资黄金应当使用货币资金,不得办理黄金实物的出、入库业务。

最后,明确试点保险公司应当严格执行投资比例要求:

1)投资黄金账面余额合计不超过本公司上季末总资产的1%。试点保险公司投资比例计算应当全面、真实地反映投资情况,

2)黄金现货延期交收合约以该业务黄金现货合约市值为统计口径,黄金询价掉期合约以该业务黄金持仓净敞口为统计口径,

3)单边的存续规模不超过本公司上季末总资产的1%。

4)试点保险公司借出黄金规模应纳入投资比例管理。

三、新玩家的到来,对黄金市场影响几何?

第一,直接测算本次试点放开,带来的黄金增配规模约2000亿元。

目前10家试点保险公司总资产大约20万亿元,按1%的总资产规模计算,可投资黄金的资金量约2000亿元,对于黄金市场具有一定影响。

尽管试点的投资额度受到严格限制,但如果这一模式在未来得以成功复制并推广,可能会提升黄金在投资组合中的地位。

第二,从世界黄金交易角度,本次试点放开的引申含义在于扩大人民币金的交易权重。

黄金市场规模庞大,全球化程度高,流动性强。黄金市场的规模和深度使其能够轻松容纳大量买入并持有黄金的机构投资者。

根据世界黄金协会数据显示,2020年投资者和央行持有的实物黄金价值约31万亿人民币,另外通过交易所或场外交易市场交易的衍生品持有的未平仓合约价值7.6万亿人民币。

与包括德国国债、欧元/英镑和上证综合指数在内的几个主要金融市场相比,黄金市场的流动性更强,而交易量与美国1-3年期国债市场相近 。

2020年,黄金的日均交易量为1.2万亿人民币。在此期间,场外现货和衍生品合约占7200亿元人民币,而全球各交易所的黄金期货日均交易量为4510亿元人民币。

本次试点投资范围限定为上海金交所的现货黄金交易,有望扩大人民币计价黄金交易规模。

上海黄金交易所作为全球重要的场内现货交易场所,其场内现货交易交易量已连续多年在全球排名第一(2024年单边交易量3.11万吨,单边成交额17.33万亿元)。此次保险资金参与“上海金”人民币定价合约,有望进一步扩大人民币计价黄金交易所规模。

四、黄金在中国保险业的前景

近年来,“黄金+”的概念,即在投资组合中加入一定比例的黄金,加强组合抗风险能力并提高风险调整后收益,在包含全球各国央行、主权基金、养老金、基金产品等组合中均有所体现。

数据显示,非传统资产(如对冲基金、私募基金或大宗商品)在全球养老基金中的份额从1999年的7%上升到2020年的 26%。黄金配置一直受到这种转变的影响,黄金越来越被投资者认可为一种主流投资品;全球投资需求自2001年起,平均每年增长15%。

人民币黄金在不同经济周期的稳定收益,同样有望提高中国资产投资组合的风险调整回报。

从历史上看,黄金作为一种财富储备手段和应对系统性风险、货币贬值以及通货膨胀的对冲工具,提高了投资组合的风险调整回报,带来了正回报。作为一种投资和消费品,黄金在过去20年的平均回报率约为8%, 高于股票、债券和大宗商品。

本文作者:周君芝(SAC执证编号:S1440524020001)、陈怡(SAC执证编号:S1440524030001),来源:CSC研究宏观团队,原文标题:《中国险资试点投黄金,怎么看?》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

有话要说...